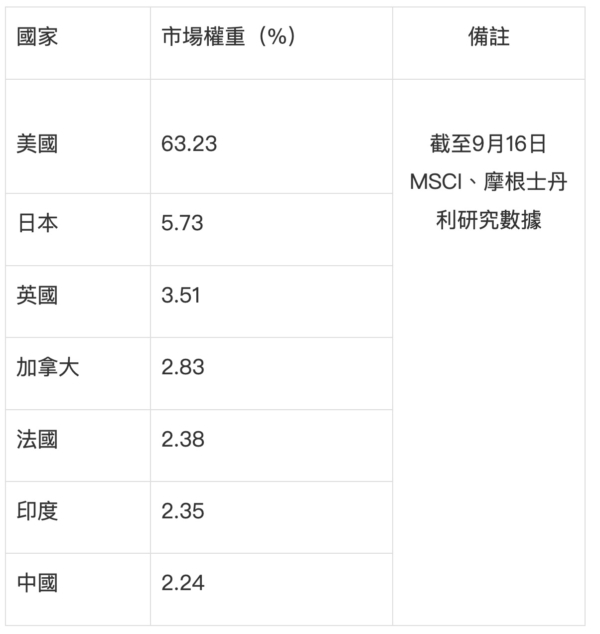

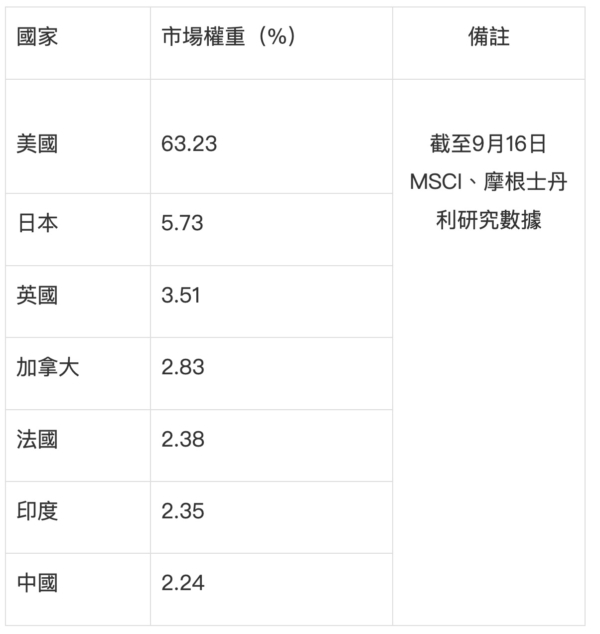

中印經濟比較,至少在股市方面,印度開始勝出了。摩根士丹利9月17日的報告顯示,印度在MSCI可投資指數的權重為2.35%,首次超越中國(2.24%),成為全球第六大市場(見下表),也是MSCI新興市場可投資指數中最大的市場。

或曰:中國在MSCI新興市場的權重不是仍高於印度嗎?是的。不過,從目前的趨勢看,印度在MSCI新興市場的權重超過中國也就是最近一兩年的事情了。

或曰:中國在MSCI新興市場的權重不是仍高於印度嗎?是的。不過,從目前的趨勢看,印度在MSCI新興市場的權重超過中國也就是最近一兩年的事情了。

MSCI全球可投資市場指數部分國家權重

或曰:中國在MSCI新興市場的權重不是仍高於印度嗎?是的。不過,從目前的趨勢看,印度在MSCI新興市場的權重超過中國也就是最近一兩年的事情了。

或曰:中國在MSCI新興市場的權重不是仍高於印度嗎?是的。不過,從目前的趨勢看,印度在MSCI新興市場的權重超過中國也就是最近一兩年的事情了。稍前,8月13日,MSCI公布季度調整,印度在MSCI新興市場指數的權重升至歷史新高,從19.2%升至19.8%,而中國則由25%降至20.2%,兩者差距進一步縮小。這次調整,已於8月30日收盤後生效。有機構推估,經此調整將導致27億美元至30億美元淨值的被動資金流入印度;考量印度股票當前速度和動能,其在MSCI指數的權重到今年11月可能超過20%。而中國的權重,則大概率從目前的20.2%繼續下調。

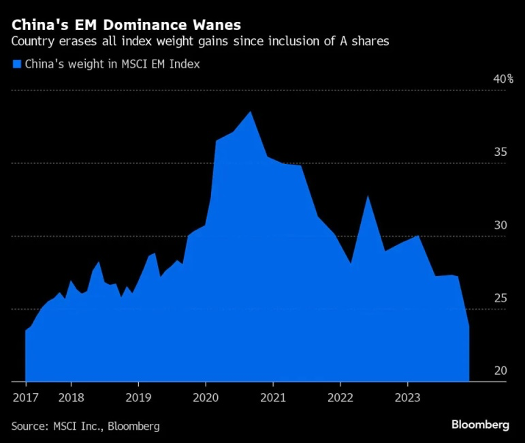

這裡回顧一下MSCI新興市場指數中國權重的軌跡(見下圖)。2018年6月,中國A股被納入MSCI新興市場指數和全球基準指數。之後,權重不斷提高。截至2019年11月27日,MSCI新興指數已包含472隻中國A股大盤股和中盤股,在該指數中的權重升至約34%。截至2020年第三季度末,中國權重占MSCI新興市場指數的42%,為創立以來的最高水平。這有一個背景,就是一方面中共加大金融開放力度;另一方面,從2019年—2021年,中國股市連漲3年,中國股市總市值達到峰值(92萬億人民幣)。摩根士丹利還曾樂觀地預測(2020年10月12日的研報):到2027年,A股納入係數將從目前的20%提高到100%,中國在MSCI新興市場指數中的占比逾半壁江山(將達到56%),令其它發展中國家難以吸引投資者的關注。

但是,不料2022年中國疫情再次大爆發,經濟大盤動搖,股市急轉直下,大衰退了,跌跌不休。相比2021年峰值,當前中國大陸和香港股市的市值,共縮水超過6萬億美元。國內外投資者,損失慘重。與此相應,MSCI開始持續地降低中國比重。進入2024年,MSCI於2月、5月、8月分別剔除66隻、56隻、60隻中資股,使中國在MSCI新興市場指數中的權重降至20.2%的新低。

(轉摘自:香港雅虎財經)

中印在MSCI新興指數中比重,一升一降(印度權重在2020年僅有8%,現在已升至19.8%;中國權重則從峰值腰斬),對比鮮明。

不僅於此。《華爾街日報》6月20日報導,華爾街沒有多少股票市場能與火紅的納斯達克相比,印度卻是個例外。與之相比,中國股市則愈顯萎靡不振。從2019年底到2024年6月18日,MSCI印度指數飆升了110%,領先於美國以科技股為主的納斯達克指數99%的漲幅;同期,MSCI中國指數下跌了30%。

由於中國經濟持續低迷,MSCI持續降低中資股比重,全球資金流出中國的趨勢日益明顯。另一方面,印度經濟穩定增長,贏得強勁的資金流入。2023年,印度股市流入210億美元,而淨流入中國的北向資金僅437.06億人民幣。

綜上,印度已在MSCI可投資指數超過中國,在MSCI新興市場指數即將超過中國,MSCI印度指數漲幅遠超MSCI中國指數。

雖然,印度股市總市值現約5萬億美元,遠小於中國(現約10萬億美元);但2023年,印度GDP約3.49萬億美元,中國GDP約17.89萬億美元,就股市總市值/GDP數據而言,印度遠超中國。總體來講,印度股市和金融健康、成熟、優越。

大家知道,股市具有經濟晴雨表的功能,偏偏中國股市不具備這個功能。為什麼呢?中共1990年推出股市,就是奔著「國企脫貧」、誘騙西方(因1989年六四屠殺西方集體制裁中共)而來的,中國股市本質上是垃圾,是圈錢,是韭菜收割機。所以,自2007年上證指數突破3000點後,就一直在玩「3000點保衛戰」的遊戲,今年9月18日還一度跌破2700點。筆者上個月寫過《A股進入『垃圾時間』》一文,此處不贅。

這裡簡單說下印度股市。過去二十年間,MSCI印度指數上漲超900%,遠超標普500指數和MSCI新興市場指數(見下圖)。

(轉摘自RockFlow網站)

過去三年,新興市場股市下跌13%,印度股市卻氣勢如虹,大漲46%,高於全球股市所錄得的20%漲幅,同期只有美國能與之媲美。

印度股票之所以長期表現領先,簡單說有三個原因。第一,強勁的經濟增長是印度股市長牛的根本原因。據印度統計局統計,2003—2023年間印度名義GDP年均增長12.7%,與同期印度Nifty50指數的年均漲幅相近。其中,2021—2023年,印度的平均經濟增長率為8.1%,遠高於中國的平均經濟增長率5.43%(這是中共官方數據,且不論其真假;印度數據則無人質疑)。需要注意的是,印度經濟增長主要由服務業和國內居民消費驅動(常年貿易逆差),這與中國大不同。

第二,印度股市注重投資者保護和投融資平衡。舉例而言。印度上市公司大致「進退平衡」,強制退市非常嚴厲,懲罰被強制退市的公司,且落實到上市公司董事及發起人個人。在2003年—2004年退市潮中,從孟買交易所退市的公司共有1010家;2016年—2018年的退市潮中,孟買交易所退市公司861家,國家交易所退市公司為138家。(而中國呢?截至2024年4月14日,A股累計退市公司數量合計243家。)又如,分紅大於募資。2014—2023年間,印度上市公司合計募資約2482億美元,現金分紅約3514億美元,後者是前者的約1.42倍。(分紅問題一直是中國股市的痼疾。)

第三,外資持續淨流入印度股市。印度在MSCI新興市場指數中的權重由2013年的6.4%增加至2024年2月的18.2%。截至2024年1月末,外資(FPI)持倉約占印度股票市值的16%。(雖然外資流入中國股市的淨值高於印度,但2024年初外資在A股占比僅有2.43%。)

印度的股市常年牛市,中國股市則萎靡不振。而股市表現的背後,則是兩國經濟的基本面。許多人嘲笑印度、看不起印度,高歌「中(共)國模式」。在股市數據面前,面對當今中印不同的經濟發展態勢,是不是應該反思一下呢?

本文只代表作者的觀點和陳述。

(轉自大紀元/責任編輯:劉明湘)